[투자의 단상/241121] AI의 세번째 도약: 에이전트 (미래에셋)#4

2 comments

오늘도 어제에 이어 AI 에이전트 관련 리뷰를 이어가 보도록 하겠습니다.

III. 투자 전략 및 밸류에이션

밸류에이션 및 과잉 투자 논란

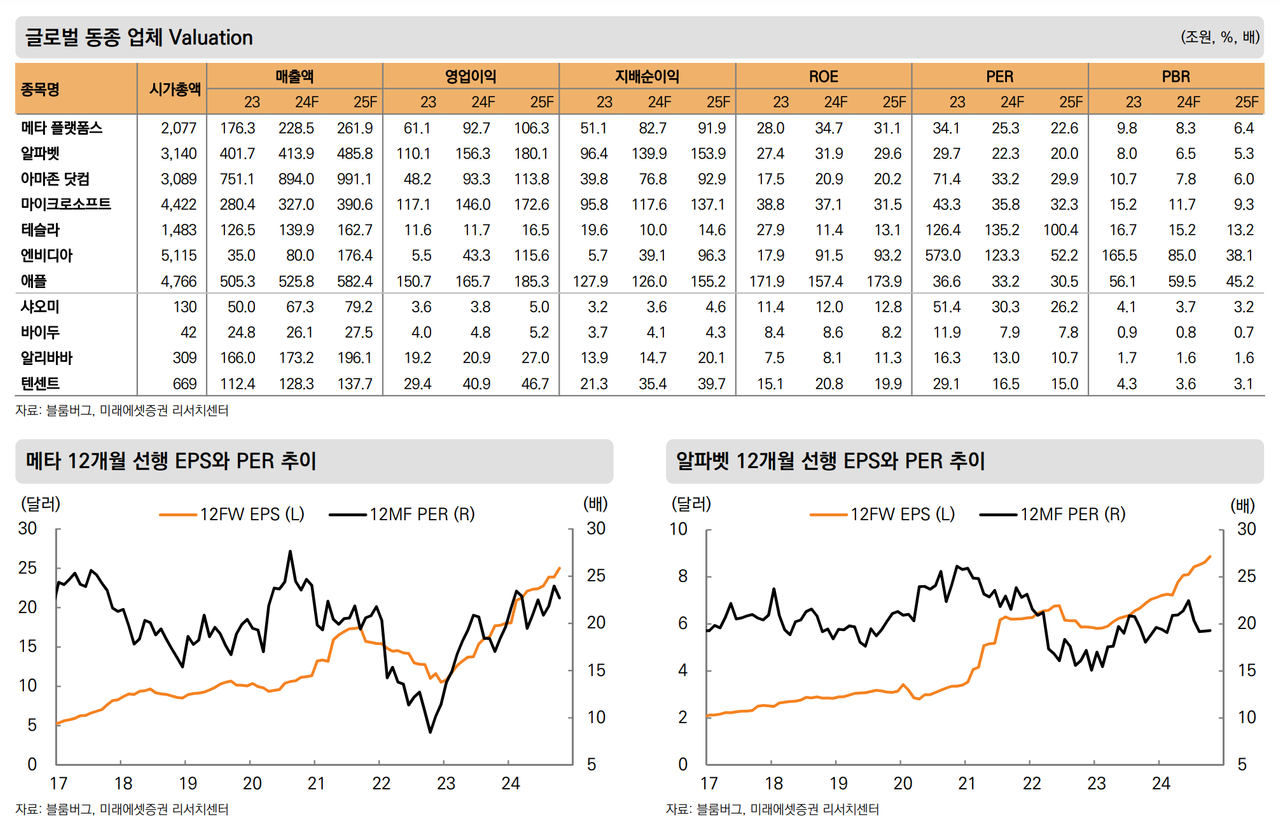

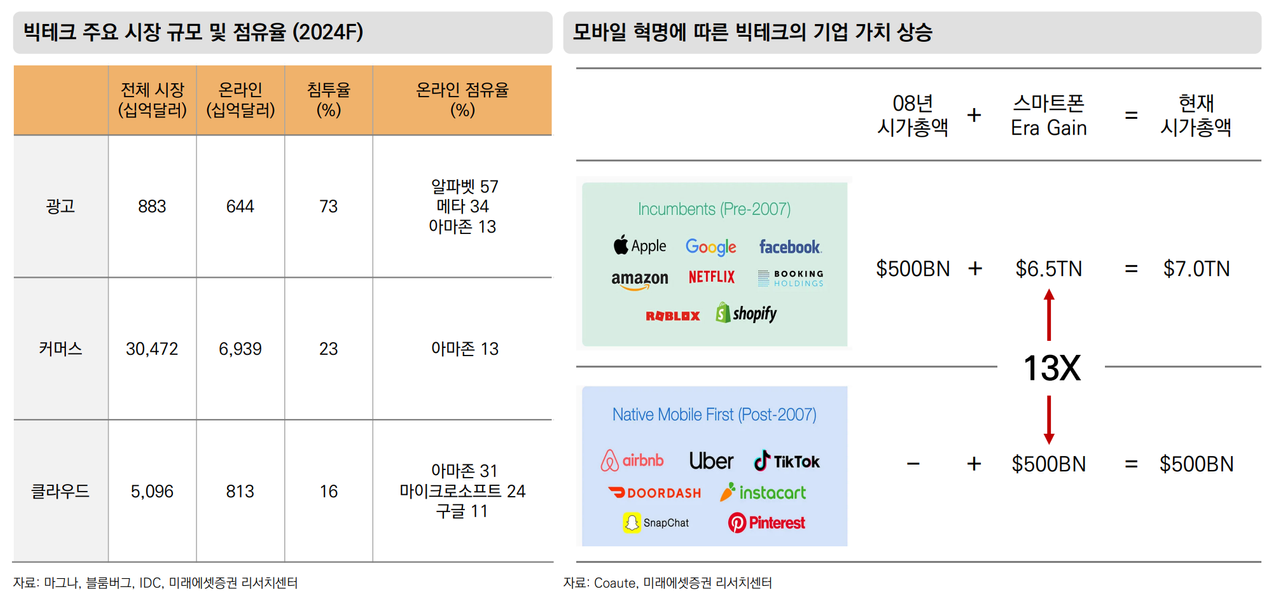

1)AI 기술 발전으로 잠재 시장 규모가 빠르게 확대되고 있다는 점, 2)AI 도입 시 빅테크의 디지털 생태계가 더 확장될 잠재력이 높다는 점, 3)AI 에이전트를 통해 빅테크의 경쟁 구도가 바뀔 수 있다는 점 등을 감안할 때 높은 밸류에이션이 정당화될 수 있다고 판단

모바일 혁명으로 13배 이상 시장이 성장한 것을 감안하면 아직 고점과 과잉투자를 논하는 것은 너무나 이른 시점인 것 같습니다.

Top Pick 메타 플랫폼스

(매수/목표주가 750달러)

메타 AI, AI 스튜디오 등에서 만들어진 챗봇들이 대화를 넘어 다양한 서비스를 제공하는 에이전트로 발전하면 중장기적으로 메타의 비즈니스 모델이 확장될 잠재력 존재

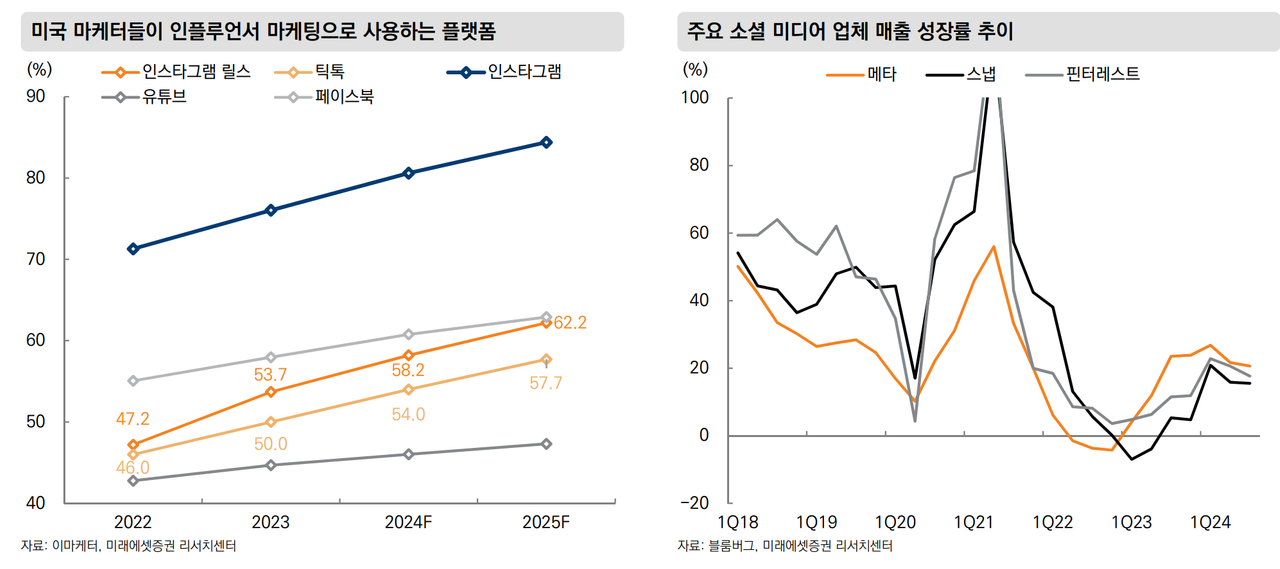

플랫폼 내에서 숏폼 컨텐츠의 사용 시간 증대, 틱톡 대비 인스타그램 릴스의 점유율 확대, AI 추천 알고리즘 고도화로 타 소셜 미디어 업체 대비 높은 타겟팅 광고 효과 등에 기인. 릴스의 사용자당 매출액은 메타 플랫폼 평균의 절반 수준으로 추가 성장 여력이 높음

메타의 단점이자 극복 과제는 SNS라는 테두리를 넘어서 통합 플랫폼으로서의 정체성을 확보하는 데에 있는 것이 아닌가 합니다.

라마 등 오픈소스 AI LLM과 AI 기반 디바이스, 그리고 AI 에이전트 등이 향후 메타의 정체성을 점점 바꿔나갈 가능성이 있을 것 같습니다.

아마존 (매수/목표주가 266달러)

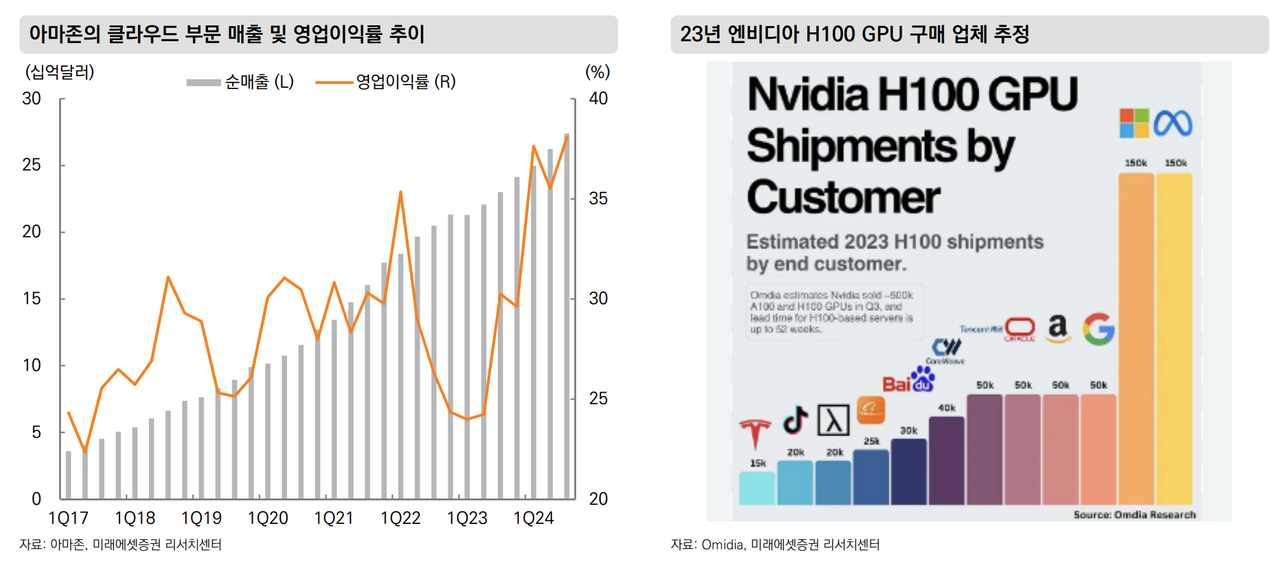

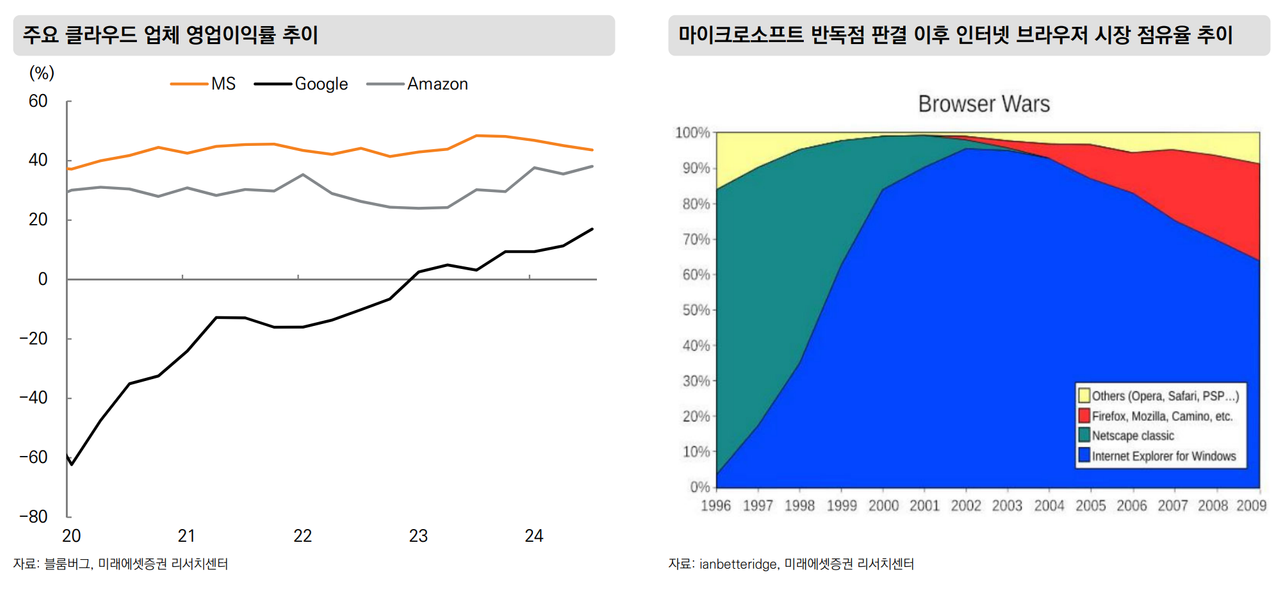

AI용 클라우드 부문에서 상위 3사의 점유율 확대: 막대한 자금 투자 필요성, 높은 기술 난이도와 보안 요구 때문으로 추정. 기업들의 AI 도입 요구가 높아짐에 따라 수익성도 지속적으로 개선 전망

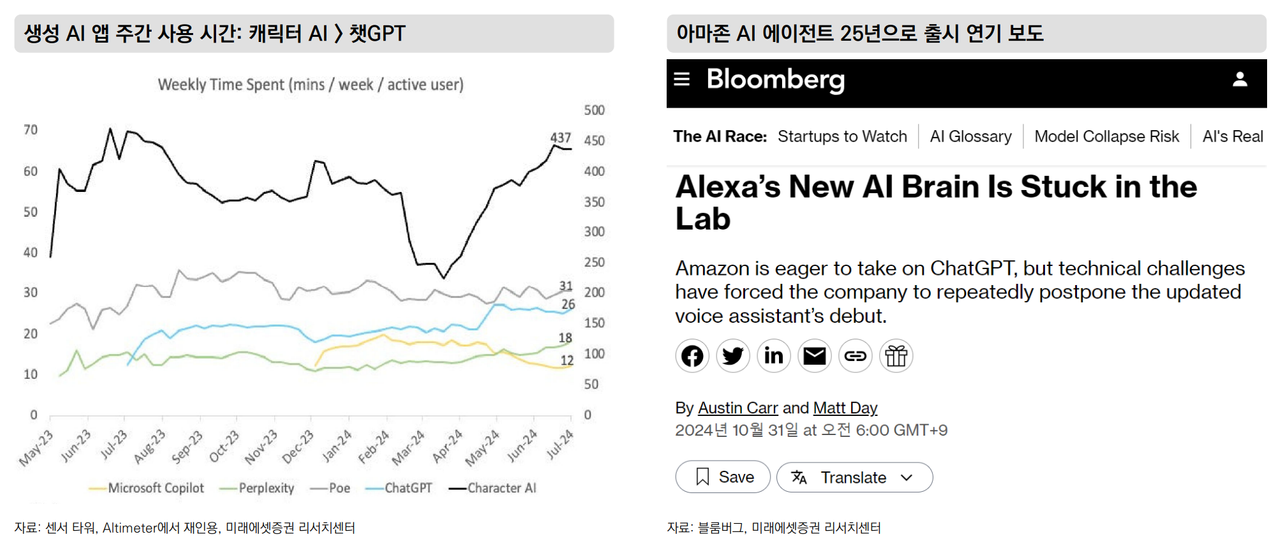

AI 에이전트 출시가 늦어지는 등 난항이 예상되나 클라우드 부문에 있어서만큼은 지속적인 마켓 리더로서의 입지를 다져가게 될 것으로 보입니다.

알파벳 (매수/목표주가 220달러)

25년에도 클라우드 부문 고성장 전망: 탑티어급 모델과 풀 스택 소프트웨어 제공, 높은 신뢰성 등으로 클라우드 시장 내 구글의 점유율 상승 중. 매출 성장에 따라 수익성 추가 개선 잠재력도 존재

클라우드 부문에 있어서 구글의 약진은 눈에 띄고 있는 것 같습니다.

다만, AI 검색 경쟁력 검증 여부, 기존 광고 비즈니스 BM과의 상충여부 등 검증되어야 할 부분이 아직 남아 있는 것 같습니다.

결국 AI 경쟁구도에서 최종 승자의 판가름 여부는 엔비디아의 예에서 보여지 듯 실적지표에서 의미있는 변화로 나타나게 될 것 같습니다.

그런 면에서 메타와 알파벳의 12FW EPS는 의미있는 증가율을 보여주고 있는 것 같습니다.

상위 플랫폼 기업들의 실적개선 여부를 매분기 확인하며 시장 상황에 대응해 나가는 노력이 필요한 시점인 것 같습니다.

몇회에 걸쳐 AI 에이전트의 등장과 기술적 배경 그리고 B2B, B2C 분야에 있어서 주요 플랫폼 기업들의 경쟁요소 등에 대한 리뷰를 해보았습니다.

앞으로도 이러한 경쟁상황은 고착되지 않고 역동적인 모습으로 변화될 가능성이 높으므로 지속적인 팔로업과 스터디가 필요한 것 같습니다.

오늘 하루도 활기찬 하루들 되시기 바랍니다.~

Comments